13685483555

13685483555

通过草根调研的方式,可以更加清楚的了解到汽车产业一线的一些情况。根据对2017年款国产乘用车的调研,可以发现铝合金在转向节(羊角)、控制臂、副车架和制动钳壳体上的平均渗透率分别为:27%、7%、2%和2%。

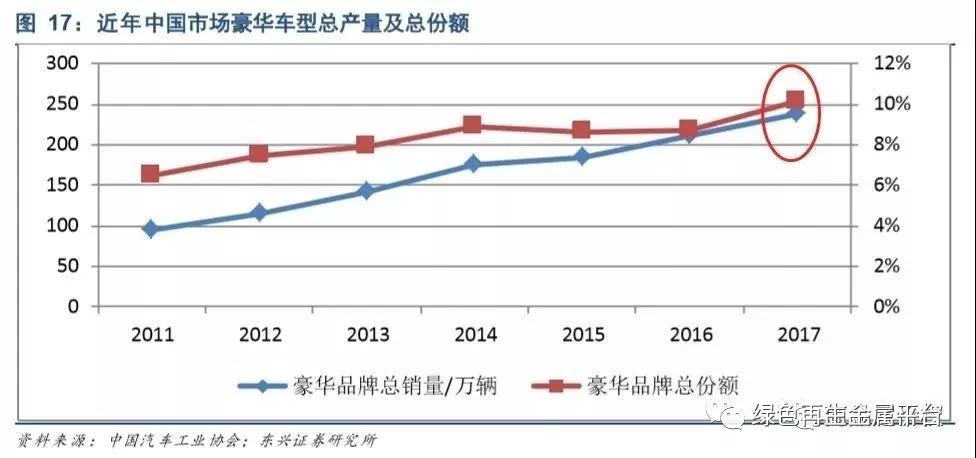

如果再按细分市场来看,渗透率会呈现豪华品牌高,普通品牌低(但在快速上升)的特点。

调研数据显示,2017年款普通品牌车型中,铝合金零部件在转向节、羊角中的渗透率为21%,控制臂为3%,副车架和制动钳壳体上还没有应用。由此可见,当前铝合金在普通乘用车品牌中的渗透率还在绝对低位(增长空间广阔)!

然而有一点仍然值得注意,应用了铝合金底盘零部件的普通品牌车型基本都是各品牌的销量主力或旗舰车型。如H6之于长城哈弗,英朗、昂科威之于别克,锐界之于福特,思域之于本田等。

相对而言,铝合金零部件在豪华车型中的渗透率就显得比较高。2017年款豪华品牌车型中,铝合金零部件在转向节中的渗透率为93%,控制臂为48%,副车架为32%,制动钳壳体为27%。

考虑到示范效应,铝合金的推广速度加快值得期待!

另一方面,随着国民消费升级的进行,国产豪华车型在中国乘用车市场的份额越来越高,其对相关整车厂双积分计算的贡献也将越来越大。

众所周知,高配的豪华车型的油耗普遍偏高,因此未来相关整车厂有更大的动力去实施轻量化以满足双积分要求,铝合金零部件的份额有望继续扩大。

底盘铝合金零部件,市场CAGR可达27%

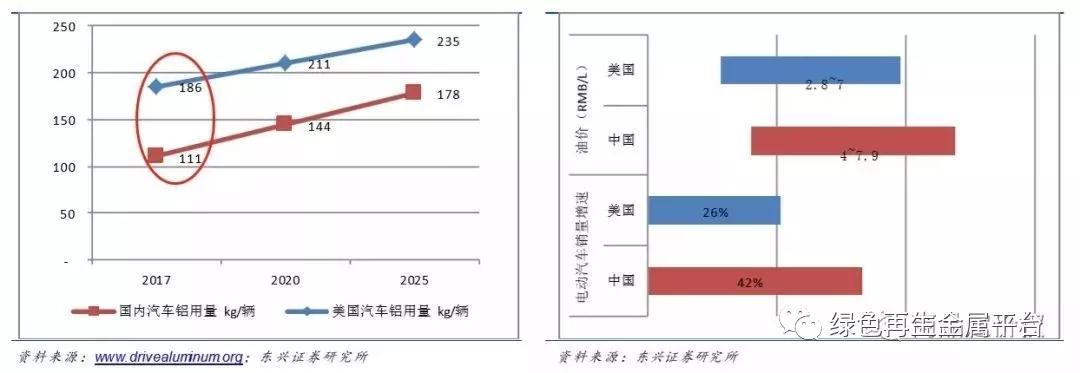

从实际的用量来看,数据显示当前国产车单车铝合金用量仅为111kg,与美国的186kg相比,有67%的提升空间。与此同时,美国市场的单车铝合金用量还在不断的提高过程中,主要驱动力与中国市场的类似。

通过对比主要轻量化驱动力,中国的油价始终高于美国,且中国新能源汽车销量增速远高于美国。因此,铝合金轻量化应用在中国的增速会高于美国,未来国内单车用铝量将趋近美国水平。

增长的重要区就是在在铝合金渗透率尚低的底盘领域,相关铸铝、锻铝零部件供应商有望充分获取铝合金增量市场带来的红利;

在铝合金渗透率已经较高的动力总成(如发动机缸体、缸盖、油底壳)和电机(如各种电机壳体)、电子领域,相关零部件供应商仍可以从乘用车市场的增长,尤其是新能源汽车市场的快速增长中获取可观的红利。

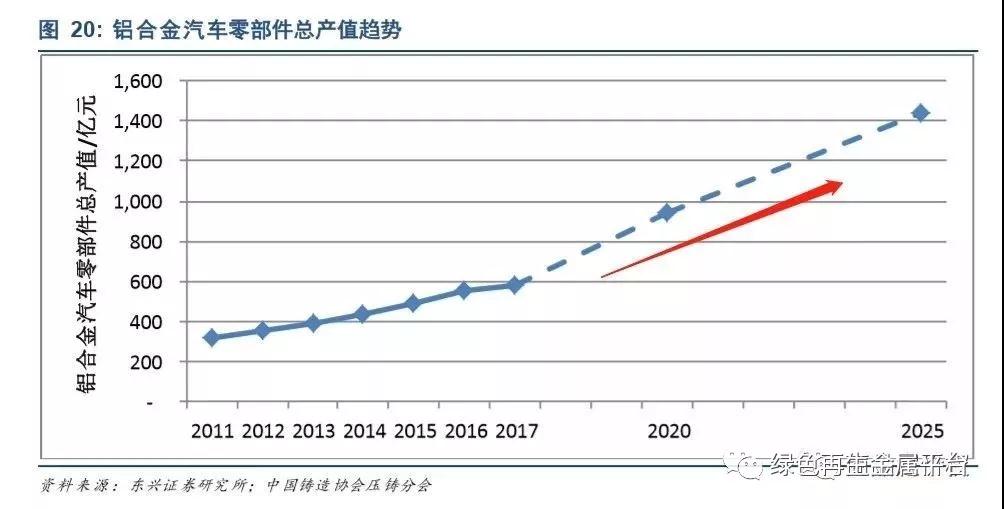

回顾汽车轻量化市场的发展,2011年以来,全部铝合金汽车零部件市场的CAGR约为10%。随着轻量化的广泛实施后,单车铝合金用量在2020年前将快速提升,到2025年与国际主流车企当前的水平相仿,即在3~8年内增加33~67kg。

按国内乘用车销量CAGR=5%,当前铝合金零部件单价范围为20~50元/kg,产品单价年降2%(考虑到市场实际情况,下同)计算,到2025年,铝合金汽车零部件的总市场容量将达629万吨,年总产值将高达1439亿元。

再来细看,被认为是增长潜力最大的是铝合金轻量化底盘零部件。预计其总用量的CAGR预计为27%,总市场容量到2025年将达到410亿元,相对2017年增量为350亿元。底盘领域铝合金平均渗透率(不含轮毂,下同)将从当前的8%,提升到2020年的27%和2025年的45%。

掘金细分领域,底盘铝合金轻量化

从细分领域具体来看,主要市场包括:“转向节、控制臂、副车架、零部件”这几个环节,接下来就一一详细了解一番:

1、铝合金转向节市场

转向节是汽车底盘的最重要的零部件之一,能够使汽车稳定行驶并灵敏传递行驶方向, 近似于人的手腕脚腕。转向节的主要功用是传递并承受汽车前部载荷,支承并带动前 轮绕主销转动而使汽车转向。在汽车行驶状态下,它承受着多变的冲击载荷,因此, 要求其具有很高的疲劳强度。

虽然铝合金的疲劳强度不如球墨铸铁,然而经过合理CAE后的铝合金转向节,通过几何尺寸上的优化,完全可以满足承受载荷的要求。传统上转向节由球墨铸铁材料经过铸造、机加工工艺制成。每个安装有独立悬挂的车轮均对应1个转向节,A级SUV的每个转向节重约为5kg。平均每应用一个铝合金转向节,车重可以降低2kg左右。转向节铝合金轻量化的全周期边际投入产出比(生命周期油费降低/零部件成本上升)为33.3,是性价比最高的轻量化领域之一。

近年多数豪华品牌已经在多个车型上应用铸铝材质的转向节以减轻簧下质量。在调研的豪华品牌车型中,铝合金转向节的渗透率达到了93%。普通品牌车型铝合金转向节的渗透率仅有21%,近年却有许多车型正逐渐切换为铝合金转向节。结合豪华、普通品牌对应的市场份额,推测2017年中国市场配有铝合金转向节的乘用车约为615万辆,市场总份额26%左右,对应市场容量约为40亿元。

到2025年中国乘用车市场的铝合金转向节的渗透率有望达到当前豪华品牌的渗透率水平,即90%左右。届时将对应51万吨的铝合金用量,以及174亿的市场容量。相对2017年,市场容量的绝对增量为134亿元,CAGR=20%。

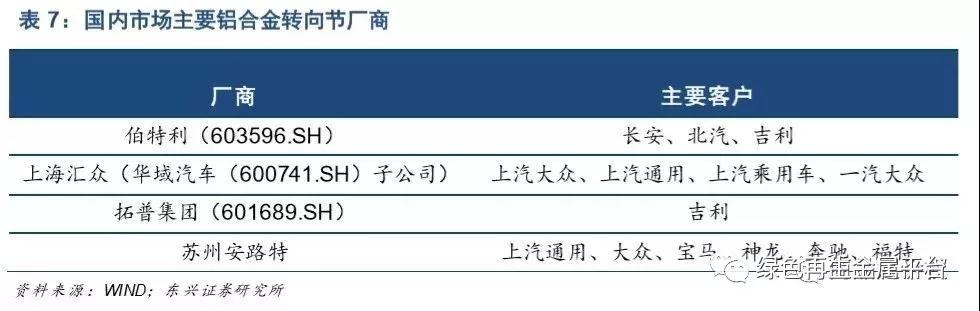

铝合金转向节的主要工艺为铸造、机加工和装配。目前,国内主要的铝合金转向节厂商包括:

伯特利,2017年铝合金转向节产量约350万件,业务营收为5.33亿元。根据对铝合金在国内转向节市场渗透率的估计,伯特利的市场占有率在13%左右,为市场龙头。

拓普集团,在其主营的NVH产品线上深度绑定吉利,在杭州湾吉利基地附近建厂生产铝合金转向节,有望成为沃尔沃、领克和吉利品牌多种车型的铝合金转向节供应商。

上海汇众,在主要客户中,上汽乘用车、上汽通用、上汽大众2017年和今年以来销量增幅明显,未来转向节业务有望随着通用和大众车型的稳定增长而扩张。

2、铝合金悬架系统——控制臂市场

控制臂是底盘悬架系统的重要二级零部件,连接转向节与副车架,近似于人的小臂和小腿。控制臂的尺寸和综合力学性能对车辆的操控、安全等性能有非常重要的作用。

早期的控制臂多采用铸铁、铸钢或钢板冲压焊接制成。随着计算机辅助设计与制造(CAE、CAM)技术的提高,铝合金在强度上的劣势可以被经过优化的造型和制造技术所弥补。锻造和铸造铝合金控制臂正在逐步替代钢和铸铁控制臂。

悬架系统主要分为麦弗逊、双叉臂、多连杆和扭力梁四种形式。其中麦弗逊、双叉臂和多连杆为独立悬架,各自对应不同形式的控制臂,并都可以采用铝合金材料。扭力梁为非独立悬架,主要应用在小型车上,没有控制臂。

麦弗逊、双叉臂和多连杆三种形式悬架的典型控制臂重量分别为每个车轮10kg,18kg,21kg。采用铝合金材料制成的控制臂,可以在原有基础上减重40%。

在豪华品牌车上,根据对2017年中国市场销量排名前15车型的调研,铝合金控制臂的渗透率已经达到48%。豪华品牌车型的前悬架为麦弗逊、双叉臂和多连杆三种形式并存,后悬架主要是多连杆。豪华车型上双叉臂和麦弗逊悬架的控制臂以铝合金材料为主。

普通品牌车型上,目前铝合金控制臂的渗透率仅有2.7%,其背后的原因主要是来源于成本。普通车型的前轮主要是麦弗逊悬架,后轮除了多栏杆悬架以外,近半数采用了不能使用铝合金材料的扭力梁悬架。然而近年随着对更好的燃油经济性和操控的追求,铝合金控制臂在普通品牌上的应用发展较快,大众速腾、帕萨特,日产轩逸、逍客、奇骏,现代朗动等主流车型都不同程度地应用了铝合金控制臂。汽车工艺师真不错。

铝合金控制臂的主要制造工艺为锻造、铸造、机加工、装配,单车价值在500~1000元。单车铝合金控制臂替换可以减重13.1kg,所带来的额外成本为447元。然而,这个轻量化变更使车辆在整个生命周期中节约的燃油费用高达2718元

随着轻量化的深入,预计未来铝合金控制臂将被应用在全部或绝大多数豪华品牌车型中。普通车型上铝合金控制臂的渗透率将在2020年达到16%,即美国乘用车市场当前的水平,在2025年达到30%。铝合金控制臂在全市场渗透率提升的其他驱动力包括豪华品牌份额的不断上升,以及不适用铝合金的扭力梁悬架份额的下降。

预计到2020年,单车铝合金控制臂的平均用量将从现在的1.1kg提升到4kg,并在2025年进一步提升到6.9kg。按照豪华车份额到2025年提升到15%的预计,届时将对应24万吨的铝合金用量,以及82亿的市场容量。相对2017年,市场容量的绝对增量为72亿元,CAGR=30%。

目前,拓普集团是国内市场中最重要的铝合金控制臂供应商,2017年产值3.6亿元,单车价值约800元,市场份额36%左右。跨国集团Chassix旗下的苏州安路特和民营企业骆氏集团是另两家重要的供应商。其他供应商的市场份额较低。

3、铝合金悬架系统——副车架市场

副车架是前后车桥的骨架和主要组成部分。悬挂和转向系统通过它与车身相连接,相当于人的肩与髋关节。副车架能够阻隔振动和噪声,减少其直接进入车厢的比例。

随着铝合金加工和连接工艺的成熟,钢制副车架可以用铝合金来替代。副车架的传统生产工艺是先将钢板冲压变形成为副车架组件,再通过二氧化碳气体保护焊等工艺焊接成形。单个钢制副车架的重量为15~25kg,采用铝合金材料制成的副车架,可以在原有基础上减重40%。

铝合金副车架目前在国内乘用车市场的渗透率仅为2.2%,在国内多种中高档车型上已经批量应用。而在普通车型上广泛应用的障碍主要在于成本和供应商的集成能力。副车架是总成件,需要通过焊接、铆接等工艺把多种通过不同工艺制成的次级零部件连接起来,工艺复杂,成品率低,导致总成本偏高。另外铝合金副车架对空间占用大,影响其他零部件的空间布置(相对于钢材,由于要保持强度不变,铝合金产品的体积较大)。因此铝合金在副车架上的渗透率低于转向节、控制臂等单体零部件。

铝合金副车架行业的进入壁垒相对较高,低成本、上游零部件供应商通常不具备打破壁垒的能力。铝合金副车架的复杂性导致其需要通过复杂的试验验证,才能量产供货。同时,由于副车架运输不便,副车架供应商的工厂必须安排在整车厂附近以降低运输和质量成本。通常只有已经作为系统供应商为主流整车厂配套底盘系统(如悬架、制动)等的零部件供应商,才有能力开发铝合金副车架。

然而,由于铝合金副车架减重效用明显,轻量化所对应的效用也非常明显。即使按照到2025年铝合金副车架渗透率达到20%的保守估计,届时将对应21万吨的铝合金用量,以及91亿的市场容量,相对2017年增量为83亿元,CAGR=36%。

国内主要的铝合金副车架厂商包括:

目前,国产乘用车的副车架主要是进口或者由跨国公司在国内的子公司提供。上海皮尔博格作为华域汽车的子公司,为上汽集团的自主品牌及其合资公司车型提供一部分的铝合金副车架。铝合金副车架的单车价值在1500元左右。万安科技作为车桥总成供应商,其铝合金轻量化汽车底盘模块化基地也已于2018年年初正式投产。拓普集团也有铝合金副车架产品正在开发中。

4、铝合金制动系统零部件市场

铝合金在制动系统中的应用主要是在盘式制动器的制动钳壳体上。制动钳壳体用于安装、保护制动活塞和制动摩擦片,充纳制动液,并与制动钳支架配合,确保能够精密控制制动摩擦片的运动轨迹。

由于制动钳壳体对于材料强度的要求没有制动支架等其他制动系统零部件高,铝合金是很好的轻量化替代品。当前多数制动钳壳体采用球墨铸铁材质,经过铸造、机加工的工艺制成。每个前制动钳壳体重量约为2.5kg,后制动钳壳体重量约为1.5kg,采用铝合金材质可以减重40%左右。由于后轮制动钳壳体重量低,成本低,目前一些中高端车型的后轮制动钳壳体已经采用了铝合金材质。

铝合金制动钳壳体目前在国内乘用车市场的渗透率仅为2%左右,但性能与制造工艺并不构成铝合金制动钳壳体的应用阻碍。过往铝合金渗透率不高的主要原因是制动系统(Tier1供应商提供)市场集中度低,竞争激烈,Tier1供应商没有动力主动大规模应用成本较高的铝合金制动钳壳体。在对零部件成本不敏感的跑车和高端豪华品牌(如保时捷)领域,意大利厂商Brembo作为铝合金制动钳的主要供应商已经有了长久的供货经验。随着轻量化推动力的不断加强以及Tier1市场集中度的提升,铝合金的市场渗透率将快速提升,未来铝合金制动钳壳体的需求将出现放量。

按照到2025年铝合金渗透率达到70%的估计,届时将对应25万吨的铝合金用量,以及63亿的市场容量,相对2017年增量为62亿元,CAGR=60%。

铝合金制动钳壳体制造商一般作为Tier2/3供应商,通过系统供应商(Tier1),车桥装配厂(Tier1或整车厂自营)供给整车厂。对于制动系统来说,通常Tier2/3没有设计和验证的能力,仅负责制造。Tier1负责设计、验证以及产业链上下的沟通协调,与整车厂直接签订合同,在产业链中的附加值较高。

法资企业百炼作为行业龙头,占有中国市场的大部分市场份额。宁波科达近年铝合金壳体业务快速发展,2017年销量0.35亿元,近3年CAGR=168%,是广汽乘用车、菲亚特克莱斯勒、吉利等主流车企的供应商。

Tier1一般作为制动钳壳体的设计方,用铝合金制动钳壳体装配成制动器总成供给整车厂。Tier1供应商中,华域汽车与大陆汽车合资的上海汽车制动系统有限公司以及亚太股份近年铝合金制动器的市场份额较大,覆盖了多个主流车企。

铝合金以其高性价比,技术成熟,应用范围广等特点,成为平衡轻量化收益与成本的最优解;省钱就是王道,毫无疑问汽车轻量化趋势正当时!